齐鲁证券副总被拘留 券商私募灰幕

2014年05月13日 13:45

来源:证券市场周刊 作者:赵静

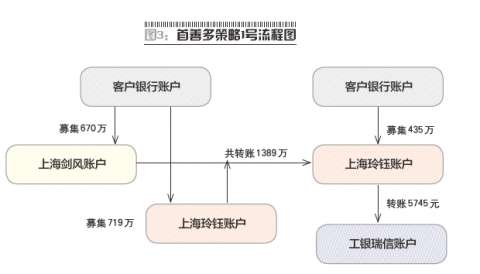

本刊记者获得的资料显示,在齐鲁证券《大私募机构合作备忘录》中记录,有节1号、2号产品,部分是由齐鲁证券威海分公司威海东城路营业部募集销售的。2014年3月12日,王健与齐鲁证券的钟金龙、韩亭德、迟法泉和顾捷等,就双方合作的产品相关事宜再次开会进行讨论。

祸起创新项目引进私募产品

《证券市场周刊》记者获得的资料中显示,彭晨在2013年工作总结中写道,“今年1-10月份,产品发展部以私募产品的开发和销售为主线,不断丰富理财产品的种类和数量,完善理财产品线。截至10月31日,由我部发起设立的产品10只,规模9.5亿元,协助分支机构成立的产品有14只,规模10.4亿元。截至10月底,由我部牵头发起设立的产品,已实现销售收入199.6万元,净佣金收入297.9万元,股基交易量139.7亿元,营业利润398.6万元。预计全年将实现销售收入316.6万元,净佣金收入380.8万元,合计697.4万元。”

齐鲁证券在2012年大力扩展证券业务规模,在开展公募业务的同时,还考虑如何利用证券公司有牌照的业务资格,对接私募资金,发展业务规模。通俗的说法就是,券商要利用通道开发私募基金业务。

与此同时,社会上各种私募基金也需要有一个融资的阳光通道。游走于法律的灰色地带,借助公募基金或证券公司的通道,私募基金就可以向社会集资了。银善投资就是在这种背景下与齐鲁证券开展合作的。

在提供交易通道的基础上,为阳光私募提供一揽子的产品服务中,资产托管业务尤为重要。产品通道、交易通道、托管服务(含互换形式)的全业务链条除了能够提供更具竞争力的服务之外,还可以留住市场的稀缺资源—优秀投顾,并获取全业务链条的利润,有效抵御价格竞争的负面影响。

上述业务合作似乎都行走在法律的轨道上,只要把现行法律所规定的有限合伙制度、基金公司的基金业务规则、证券公司的证券交易业务规则实现对接,即可以让私募基金华丽转身。

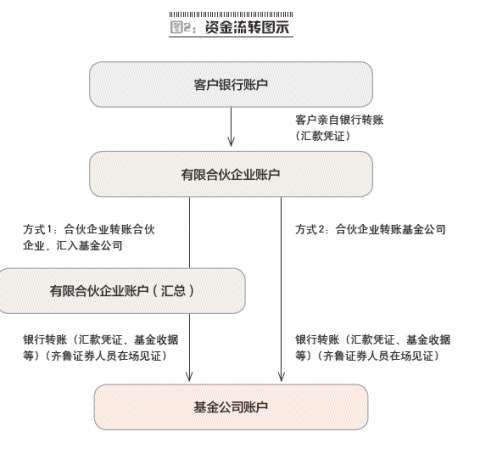

齐鲁证券的一份名为《私募理财产品合作模式分析(有限合伙+基金专户)》(下称“私募产品分析”)的资料中,用比较生动的文字和图解、例证讲述了他们的业务创新原理。然而,彭晨涉嫌非法吸收公众存款的罪名也是从这个业务模型中诞生的。

彭晨在齐鲁证券任职期间,发起设立的有限合伙+基金专户产品(下称“产品”)共有10只。产品是指投资者以有限合伙人的身份入伙有限合伙企业,由投资顾问或第三方提供劣后资金,并通过基金专户进行证券、期货及其他衍生产品的交易。

产品参与各方的作用及角色定位分述如下,客户:客户以有限合伙人的身份参与合伙企业,入伙资金起点可以设置在10万-100万元之间;基金公司:基金公司提供产品通道,并以名义管理人的身份执行风控措施;托管银行:对托管银行而言,除了提供资金的托管服务、产品净值的计算等服务以外,往往为此类产品提供“资金池”或发行渠道;证券(或期货)公司:券商或期货公司提供产品的交易通道,并通过基金专户产品为客户提供更多的投资选择;私募机构(投顾):对私募机构(投顾)而言,可以借助基金公司通道,实现理财业务的阳光化。

资料图

资料图

相关新闻:

网罗天下

频道推荐

智能推荐

图片新闻

视频

-

滕醉汉医院耍酒疯 对医生大打出手

播放数:1133929

-

西汉海昏侯墓出土大量竹简木牍 填史料空缺

播放数:4135875

-

电话诈骗44万 运营商被判赔偿

播放数:2845975

-

被击落战机残骸画面首度公布

播放数:535774