解读“营改增”新政 为何部分企业税负不降反增

2013年08月02日 08:04

来源:水母网 作者:王鸿云

(YMG记者王鸿云)“营改增”首日,各方传来不同声音,更多的则是关心“营改增”后企业的税负究竟是增是减。还可以结合已进行营改增试点的上海和其它八省市的改革经验,总结一套适合本地区的营改增的有效管理措施。

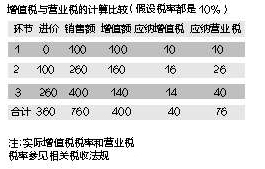

图:增值税与营业税比较计算

原标题:解读“营改增” 新政为何部分企业税负不降反增

水母网8月2日讯(YMG记者 王鸿云) “营改增”首日,各方传来不同声音,更多的则是关心“营改增”后企业的税负究竟是增是减。实际上,还有更多问题值得探讨。比如,“营改增”将会给各行各业带来怎样的影响,有何重大意义?政策实施中将会遇到哪些问题?为何部分企业的税负不降反增,该如何将政策更好的“落地”等。

昨日,记者邀请山东工商学院会计学系教授吴丽梅为我们解答了相关疑问。

“营改增”有何重要意义

“营改增改革对完善税制、促进经济结构调整具有重要意义”吴教授介绍说,“营改增”作为财税体制改革的“导火索”,在解决重复征税问题的同时,也完善了流转税制度。

营改增有效解决了双重征税的问题。吴丽梅说,“营改增”不是简单的税制变更。营业税和增值税对于市场活动的影响不同,税负也不同。增值税对增值额征收,而营业税则是对营业额全额计征。这样,就出现了双重征税的问题。“营改增”的实施,可以最大限度地减少重复征税。

营改增更破解了混合销售、兼营造成的征管困境。吴教授举例,可以把所有的课税对象分为纯货物和纯劳务。而在货物和劳务这两个极端之间,存在着很多种商品和劳务,它们相互包含,即劳务中包含着货物,货物中也包含着劳务。在中国目前的税制下,货物缴纳增值税,劳务缴纳营业税,但有的时候很难区分一个课税对象是货物还是劳务,这就给税收征管带来了困难。而在“营改增”实施后对全部课税对象都征收增值税,从而解决了税收征管中的困扰。由此可见,营改增具有积极的意义。

为何企业税负有增有降

吴丽梅介绍,“营改增”主要就是对税收进行结构性的调整,并非为企业减负,有降有涨很正常。对于部分企业不降反增的原因,吴教授给出了解释。她介绍,“营改增”对于企业而言是机遇也是挑战,在试点开始阶段,部分企业会由于供应方、生产周期等原因,进项税额较少或无进项税额,加之本次只在交通运输业和部分现代服务业试点,从非试点行业无法取得增值税专用发票,可能会出现税负增加的情况。但是随着“十二五”税制改革的深入和试点行业范围的扩大,试点带来的效果将逐渐显现。

征收原理有什么不同

本次营业税改征增值税试点主要涉及交通运输和部分现代服务业,“营改增”是将试点行业过去征收营业税改为征收增值税,从制度上解决营业税“道道征收,全额征收”的重复征收问题,实现增值税税制下的“环环征收、层层抵扣”,改革之后的税制更科学、更合理、更符合国际惯例。

如何令政策落地开花

“营改增”政策落地,需要各方协作。吴丽梅介绍,“营改增”在如何规范增值税专用发票管理、帮助企业防范涉税风险和维护良好税收秩序等诸多方面提出了新的要求。而在试点初期应加强培训,征纳双方进一步熟悉政策,将企业的具体业务与税收政策对应起来,明确每个纳税人具体的营改增业务,避免出现本属于营改增的业务继续征收营业税,或不该营改增的业务误征了增值税。对于试点的一般纳税人应在申报环节提前介入,从源头上及时发现问题,提高申报质量。

同时,还可以结合已进行营改增试点的上海和其它八省市的改革经验,总结一套适合本地区的营改增的有效管理措施。

相关新闻:

网罗天下

频道推荐

智能推荐

图片新闻

视频

-

滕醉汉医院耍酒疯 对医生大打出手

播放数:1133929

-

西汉海昏侯墓出土大量竹简木牍 填史料空缺

播放数:4135875

-

电话诈骗44万 运营商被判赔偿

播放数:2845975

-

被击落战机残骸画面首度公布

播放数:535774