日经暴跌A股共振 银行股再遭空袭(图)

2013年05月24日 10:00

来源:21世纪经济报道

资料图 A股市场跟跌不跟涨的特性再次显露无遗。5月23日,一度在2300点附近横盘震荡的A股市场,午后出现快速跳水的走势。 截至终盘,上证指数报2275.67点,下跌26.73点,跌幅1.16

资料图

A股市场跟跌不跟涨的特性再次显露无遗。5月23日,一度在2300点附近横盘震荡的A股市场,午后出现快速跳水的走势。

截至终盘,上证指数报2275.67点,下跌26.73点,跌幅1.16%,成交1109.8亿元;深圳成指报9265.68点,下跌139.38点,跌幅1.48%,成交1243.0亿元。相比之下,前一交易日下挫的创业板指数则表现强劲,逆势飘红,全天微升0.3%至1042.90点。

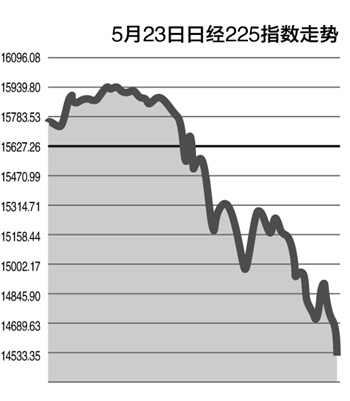

当天盘后,大成基金有关人士称, A股共振背后,主要是受日经指数超预期重挫影响。

“日经指数较前一交易日下跌1143点,跌幅高达7.32%,跌破15000点关口,是2011年3月15日当天股市在地震后暴跌以来的最大跌幅,这种突发性的消息对A股形成了负面冲击。”该人士认为。

此外,当天刚公布的5月汇丰中国制造业PMI初值49.6,创出7个月以来的最低水平;中国制造业产出指数初值为51.0(4月为51.1),也创3个月来最低,两项数据均显示中国经济复苏状态仍然存在不确定性。

与此同时,外资唱空银行股的浪潮又再度来袭。当天,全部上市银行股全军皆没,板块整体跌幅达1.81%,位居各大行业跌幅榜第四位。

A股“独木难支”

值得一提的是,当天早盘时段公布汇丰PMI数据后,股指并未出现任何恐慌下跌迹象。这表明经济表现疲软对投资者的恐慌情绪影响已经极为有限。不过,在外围股市全线下跌等因素叠加情况下,A股市场终究“独木难支”。

当天,大阪证交所的日经225指数期货暂时停止交易。韩国首尔指数跌逾1%、台湾加权指数跌1.92%。

对此,广州万隆分析认为,日经指数出现大幅调整主要受到两方面的影响。一是日经指数在年内已经大幅上涨,并且没有得到合理的技术性调整。此前,日经指数的价格水平在年内已经大幅上涨近70%。从阶段性来看,当前日经指数已经存在技术性调整压力。

二是在美国经济逐步企稳信号明显的情况下,投资者近期以来对美联储将退出QE的预期逐步升温。因此,在担忧资金回流美国的情况下,投资者选择获利离场的情绪更为强烈。

此外,汇丰中国首席经济学家屈宏斌评论称,汇丰PMI数据显示内需走弱,外需疲弱拖累5月汇丰制造业PMI初值进一步放缓。二季度增长下行风险有所上升。

因此,汇丰PMI指数始终处在枯荣线附近徘徊预示了中国经济目前仍处在缓慢复苏的阶段。而经济基本面转弱,也是A股市场近年始终难以出现一波中长线拉升行情的主要因素。

不过,财通基金有关人士则表示,外围市场的表现,对A股投资者短期情绪或有影响,但A股市场更长期的走势,离不开上市公司本身的治理和盈利能力,以及监管制度的日趋完善。

“我们认为,通胀水平在7月或有显著反弹,再库存过程开启,或将带动企业利润在6月左右复苏,但由于受到二季度资金略微偏紧的压制,加上IPO开闸的事情悬而未决,预期股市在二季度至三季度初可能没有太多整体性机会。”该人士称。“进入三季度后期,IPO开闸冲击影响过去之后,随着经济复苏的确认、资金面趋于宽松,届时市场机会或更显著。”

对此,前述大成基金人士也称,在当前的宏观经济背景下,A股传统投资产业链将难有表现。市场热点集中在经济转型及新兴产业的电子元器件、环保,以及Tesla引领下的新能源汽车和电池等领域,也正因此,以3D打印、机器人概念、卫星导航、污水处理概念为代表的板块带动创业板指数创出反弹新高。

不过,目前成长股的估值已普遍到较高的程度,创业板与主板估值差异已接近2010年最高水平,未来创业板整体的估值风险已经显现,需警惕部分题材炒作的伪成长股股价出现大幅调整。

银行股再遭空袭

与此同时,银行股又再度成为了外资空袭的目标。二级市场上,银行板块也连续两个交易日呈资金净流出。

继高盛清空工行H股之后,浑水公司于5月20日发布报告,激烈质疑渣打银行在内地的贷款质量,并宣称做空。报告认为,内地银行所持有的“有毒资产”比起2008年的西方银行还要多。

与此同时,北京时间5月21日凌晨,摩根大通的一份研究报告明确指出:减持中国股票,理由是公司赢利不济,而且同时唱空所有新兴市场股市。

此前,高盛在本周一通过场外大宗交易方式减持中国工商银行H股,套现约11.2亿美元。早在2006年,高盛及旗下基金出资25.8亿美元,购入工行7%的股份。

此次减持后,高盛不再持有工行股票。包括本次操作,高盛已先后六次出售所持工行股份,最近12个月高盛三次出售所持工行股份。粗略计算,高盛投资工行7年累计套现103.1亿美元,获利77.3亿美元。

对此,兴业全球有关人士表示,对于银行股倾向于采取逆向投资的态度。“中国的影子银行这几年快速发展,规模已经达到了政府不得不出手管理的地步。这些表外资产往往与地方政府融资,房地产融资密切相关,但是我们并不认为会形成国外某些评级机构所说的那种次贷式危机。”该人士称。

该人士还认为,这些表外资产虽然有风险,但并没有放大,都是些传统业务为了躲避监管,所以从表内转出。不过,一些资产错配造成的流动性风险以及业务本身的信贷风险,还有其中一些机构的道德风险需要足够警惕。因此,银监会也出台相关政策,进行监管。但目前看来,不需要把这个问题进行扩大化处理。

同样,光大证券分析师沈维也称,“弱复苏动能”与“宽资金”搭配的格局在二季度维系将有利于银行基本面保持平稳。

此外,银行信用风险虽在上升但仍整体可控。在企业普遍高杠杆和一季度经济复苏动能偏弱的背景下,商业银行面临的信用风险仍在上升,一季度不良贷款余额增幅高于去年任一单季度的增幅。但整体0.96%的不良率绝对值仍较低。

同时,在降息效应和利率市场化趋势影响下,一季度息差明显下行,与此同时,非息收入的增速和占比都有了明显提升。在目前接近1 倍的动态PB 水平上,未来利率浮动区间的进一步打开构成的整体估值下移风险已经不大,但会加剧行业内部估值的分化。

“二季度银行板块将在经济基本面与流动性的拉锯中震荡,但板块低估值(2013年1倍PB)和稳健盈利增长支撑的基本价值仍在。”沈维表示。

![]()

相关新闻:

网罗天下

频道推荐

智能推荐

图片新闻

视频

-

滕醉汉医院耍酒疯 对医生大打出手

播放数:1133929

-

西汉海昏侯墓出土大量竹简木牍 填史料空缺

播放数:4135875

-

电话诈骗44万 运营商被判赔偿

播放数:2845975

-

被击落战机残骸画面首度公布

播放数:535774